Navegando o Mercado de Capital Global: Midyear 2022 Investment Outlook

- LeoC, CFA

- 20 de jul. de 2022

- 10 min de leitura

NO RELATÓRIO

Condições do Macro/ Mercados

PIB, Juros, Políticas

Posicionamento

SAA e TAA

Análise de Cenários

Base, Bear, Bull

Tópicos do Momento

Inflação e Recessão

Mudança de Paradigma

Bem-vindos a mais uma edição do nosso relatório trimestral "Navegando o Mercado de Capital Global". À medida que entramos no 3º trimestre de 2022, grandes perdas se acumularam nos mercados globais de ações e renda fixa. Por um lado, a recuperação do impacto do COVID-19 ainda está avançando. Por outro, as pressões inflacionárias globais advindas dos incentivos de política monetária, sem precedentes, para combater a pandemia global, exacerbada pelos quatro meses de guerra Rússia/Ucrânia e pela política chinesa de COVID-zero, abalaram o mundo.

Como resultado, mais de 80 bancos centrais se tornaram hawkish em 2022 (figura 1). O Federal Reserve dos EUA até agora elevou a taxa-alvo para “fed funds” em 150 pontos-base (75bps apenas na última reunião) para terminar o primeiro semestre de 2022 em 1,75%.

O combo de altas taxas de inflação/altas taxas de juros, resultou no aumento das taxas de hipotecas dos EUA, que, juntamente com o aperto fiscal, um dólar forte, queda da confiança do consumidor e as perdas do mercado financeiro em ações e renda fixa, vem aumentando as expectativas de que uma desaceleração econômica global possa se transformar em uma recessão.

Olhando para o futuro, os “valuations” dos mercados estão obviamente muito mais atraentes do que tem sido nos últimos 12 meses ou mais. No entanto, o risco de desaceleração econômica global tem sido muito mais real.

Ao Navegar o Mercado de Capital Global, devemos primeiro tentar entender onde estamos e qual é o cenário de investimento, para tentar descobrir para onde estamos indo. Nesta publicação trimestral, nosso foco é dar-lhes uma visão sobre nosso pensamento e posicionamento antes dos eventos e condições esperadas. Para isso, usamos a Matriz de Crescimento e Inflação, juntamente com uma avaliação das condições de emprego, políticas monetária e fiscal guiando-nos para o pensamento racional em vez do pensamento emocional.

Espero que você aprecie esta publicação tanto quanto eu em elaborá-la e, por favor, avise-nos se você tem alguma dúvida ou comentário.

Saudações, LeoC.

Condições dos Macro/Mercados

A volatilidade do mercado aumentou bastante nos últimos meses à medida que os investidores avaliavam as perspectivas de crescimento global, inflação e políticas (monetária + fiscal). O primeiro semestre de 2022 foi marcado pelo impacto do conflito entre a Rússia e a Ucrânia, o aumento dos preços da energia, e os bancos centrais “hawkish” começando a combater as pressões inflacionarias tentando não desencadear uma recessão global. Esse ambiente macroeconômico levou ao aumento da volatilidade do mercado, o que deixou os investidores sem saída e garantia sobre como melhor colocar seu dinheiro para trabalhar nos próximos meses.

Para o segundo semestre, todos os olhos estarão voltados para as expectativas de inflação e probabilidades de recessão. Há um perigo crescente de que os EUA (e outros países) possam entrar em recessão ainda este ano. Dados e análises proprietárias de nossos parceiros independentes e do nosso Brazen “Research and Analysis” Group (BRAG), mostram desaceleração do crescimento econômico e da inflação já em agosto de 2022. Um regime macro/mercado onde o crescimento econômico está desacelerando enquanto a inflação acelera ou desacelera é tipicamente muito volátil e cheio de surpresas.

Preços mais altos de energia e alimentos são equivalentes a um imposto sobre o consumidor; taxas de juros crescentes significa que os retornos positivos dos investimentos devem ser suportados pelo crescimento dos lucros; e uma inflação persistente forçará o Fed a aumentar as taxas de juros e o custo do capital. É crucial então entender se esses principais riscos causarão uma desaceleração rasa, tipo recessão técnica, ou empurrar as grandes economias para recessões completas, derrubando os ganhos corporativos e o ciclo de lucros. Caso a inflação já tenha atingido o seu pico, a “reprecificação” do impacto da inflação pelo consenso deve proporcionar um “rally” de alívio para os mercados e um certo espaço para o Fed respirar.

PIB e seus componentes

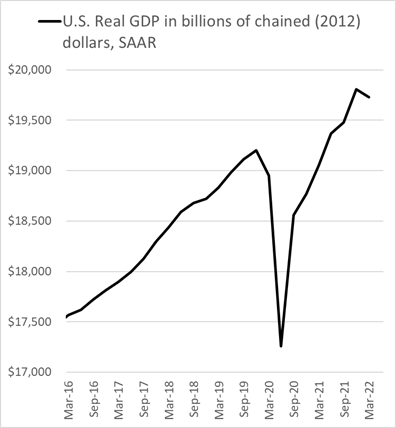

Enquanto o PIB real dos EUA caiu 1,6% durante o primeiro trimestre (figura 2), dados recentes sugerem uma pequena recuperação durante o 2º trimestre, com a variante Omicron diminuindo e os gastos aumentando em setores econômicos abalados pela pandemia, como a discricionária do consumidor (viagens, restaurantes, lazer e entretenimento).

Juros

Infelizmente, as taxas de juros mais altas estão começando a ter um impacto no setor imobiliário, uma vez que as taxas de referência de hipotecas de 30 anos aumentaram drasticamente de pouco menos de 3,0% no início de 2021 para mais de 6,0% recentemente (figura 3).

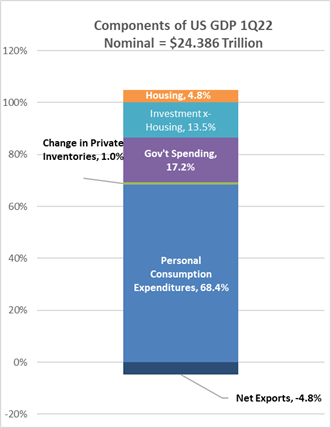

Taxas de juros mais altas também elevaram o valor do dólar americano contra uma cesta de moedas estrangeiras ponderadas pelo comércio (BBDXY) em mais de 7% este ano. Assim, o resultado da balança comercial deverá prejudicar o PIB dos EUA.

Políticas

Por fim, com os incentivos das políticas fiscais – como estímulo, benefícios e créditos – definidos para desaparecer completamente ou no mínimo ter um declínio significativo, estamos projetando desaceleração do crescimento econômico ano a ano não apenas nos EUA, mas também para a maioria do mundo (figura 4).

Posicionamento

Alocação Estratégica em 15/06/21 e Alocação Tática em 07/06/2022

Nosso tema para 2022 tem sido sobre a redução do excesso de peso das ações, que é totalmente diferente do que uma mudança de preferência por renda fixa. Nosso foco ainda é em adicionar resiliência de portfólio e proteção contra resultado negativos, mas com a inflação provavelmente atingindo o pico em algum momento durante o segundo semestre de 2022, vemos oportunidades em setores que foram prejudicados pelo atraso do Fed para elevar as taxas de juros.

Para o terceiro trimestre, ao mesmo tempo em que reduzimos a sensibilidade geral ao risco das estratégias, diminuindo a alocação para o crescimento, beta elevado e créditos de baixo grau, também estamos enfatizando o estilo de “value” adicionando instrumentos focados em dividendos nos portfolios.

Embora esperemos que o crescimento real do PIB desacelere, uma recessão não é o nosso “base case”. Acreditamos que as perdas das ações e títulos no ano contribuiu para condições financeiras mais apertadas e um arrefecimento da economia. Uma “reprecificação” do impacto da inflação pelo consenso deve proporcionar um “rally” de alívio para os mercados e um certo espaço para o Fed respirar. No entanto, apesar dos dados recentes mostrarem acúmulo no estoque, arrefecimento dos preços das casas, desaceleração do crescimento dos salários e dos preços dos automóveis, os riscos para o pico da inflação consequente de uma tensão geopolítica e interrupções devido a política de COVID-zero na China, permanecem elevados.

Análise de Cenários

Base Case

O crescimento global continuará a desacelerar, dadas as taxas de juros mais altas e o efeito de repercussão na habitação (taxas de hipotecas mais altas) e nos gastos dos consumidores (desaceleração). “Valuations” diminuíram, o que deve oferecer alguma proteção de “downside” para às ações globais.

A pressão inflacionária durará pelo menos até o meio do 3º trimestre antes de desacelerar no final do 3º trimestre e/ou início do 4º trimestre. O Fed tem trabalhado bastante nos últimos seis meses para redefinir as taxas mais altas, estabilizar as expectativas de inflação dos investidores e recuperar a credibilidade após o erro da "inflação transitória".

Bear Case

A deterioração das condições entre a Rússia/Ucrânia, juntamente com as restrições e interrupções renovadas na cadeia de suprimento devido ao "COVID-zero" da China, pode esticar ainda mais as pressões inflacionárias e forçar os bancos centrais (especialmente o Fed) a agir decididamente hawkish na frente de uma desaceleração econômica eminente.

Bull Case

As pressões inflacionárias atingem um pico mais cedo do que o esperado, o que levará a um reajuste nos preços dos ativos através de uma perspectiva menos hawkish do Fed.

Um ambiente inflacionário amigável terá um impacto positivo na renda real e adiará a desaceleração do crescimento. Em outras palavras, isso seria um “pouso suave” para a economia global.

Tópicos do Momento

A mudança da inflação para o medo da recessão

A grande mídia financeira funciona como um relógio suíço!!! Agora que os mercados financeiros globais entraram oficialmente no território do mercado de urso, os meios de comunicação financeiros, blogs e influenciadores de mídia social estão começando a gritar RECESSÃO À FRENTE.

Onde estavam há três meses?

Se entrarmos em recessão, certamente será uma das mais prevista que já vimos. Há muitos "especialistas macro" com seus smartphones alertando sobre problemas, porém a maioria dos participantes do mercado foram pegos no downdraft enquanto ouviam a promessa do Fed de que a inflação era transitória e as taxas de juros continuariam baixas por mais tempo (#fauxpas).

Dito isso, excluindo uma escalada da tensão geopolítica entre a Rússia e a Ucrânia (bem como entre os EUA e a China sobre Taiwan) e medidas extremas de “lockdown” na China devido à sua política de #ZEROCOVID, o pior da inflação já deve ter passado. O aperto quantitativo está diminuindo a oferta monetária e os mercados financeiros têm feito parte do trabalho dos bancos centrais.

Certamente, é difícil para os participantes do mercado manterem-se focados em fatos em um mundo cheio de opiniões e muito barulho. Existe sim sinais de desaceleração em partes da economia, mas atualmente é mais facil ignorar alguns aspectos positivos que persistem. Embora a economia dos EUA não esteja tão boa quanto gostaríamos, está melhor do que a maioria das pessoas pensam ou ouvem dos meios de comunicação. Por exemplo, as exportações globais continuam saudáveis, o mercado de trabalho continua forte e o mercado de crédito continua funcionando. Além disso, a demanda dos consumidores e indústrias ainda é robusta e há sinais de que a inflação está de fato atingindo o pico. Olhando para o futuro, nossa pesquisa sugere que "veremos" o outro lado dos temores de inflação e recessão, à medida que os mercados tendem a ficar à frente dos fundamentos.

Por mais doloroso que seja perder dinheiro ou devolver ganhos não realizados, tenha em mente que as crises econômicas são uma parte natural do ciclo de negócios, mas com o tempo, a inovação e os ganhos de produtividade tendem a levar os ganhos corporativos e os retornos do mercado mais altos. Os “bear markets” não são divertidos, mas são uma parte saudável da "destruição positiva" e oferecem uma oportunidade para os investidores aumentarem a qualidade das participações a preços mais favoráveis.

Como mencionado em nossa seção de posicionamento, enquanto esperamos que o crescimento real do PIB desacelere – talvez para uma recessão superficial ou até mesmo técnica, uma recessão completa não é o nosso caso base. No entanto, o ambiente atual é um lembrete para os investidores de que os velhos princípios de diversificação e horizonte de tempo apropriado ainda estão muito na moda.

Um novo livro de jogadas para uma mudança de paradigma

Após o período de crescimento constante e inflação baixa que se deu entre meados da década de 1980 até a Crise Financeira Global de 2008, conhecido como "Grande Moderação", o impacto da pandemia do Covid, problemas na cadeia de suprimentos, a invasão Russa da Ucrânia, e a resposta lenta dos bancos centrais, resultou em um mundo de inflação alta, baixo crescimento, e um risco crescente de recessão. Não existe dúvida de que o apoio das autoridades monetárias foi fundamental para estabilizar economias e mercados durante a crise financeira de 2008 e a pandemia, porém uma política monetária estimulante por um período prolongado causa distorções no “valuation” do mercado.

Olhando para o que vem depois dos riscos cíclicos mencionado acima, os investidores devem ficar alerta para o fato de que o mercado global pode ter atingido um ponto de inflexão estrutural, onde o excesso de liquidez e taxas de juros em declínio não são mais fatores tão relevantes na valorização do preço de ativos financeiro (figuras 7 e 8).

A questão do trilhão de dólares

Seria o ambiente atual consequência de circunstâncias únicas, tipo pandemia, e a grande moderação vai voltar em breve? Ou seria reflexo de mudanças estruturais, tipo de-globalização, que vai tornar volatilidade uma nova realidade?

Estamos inclinados a pensar que a volatilidade elevada veio para ficar, já que uma economia global mais fragmentada parece já ter chegado. De certa maneira e em graus diferente, o Brexit, a guerra comercial EUA-China, a pandemia e a invasão da Ucrânia pela Rússia afastaram o mundo dos princípios do mercado livre, em direção a um sistema mais confuso, onde o nacionalismo míope e uma geopolítica fragilizada estão muito presentes nas decisões comerciais e de investimento.

Em seu último livro, "Princípios para lidar com a ORDEM MUNDIAL EM MUDANÇA", Ray Dalio da Bridgewater Associates oferece um guia prático para lidar com o futuro baseado em lições do passado e uma boa estrutura para ajudar investidores a construir uma cartilha para essa mudança de paradigma. Estamos aplicando alguns de seus pensamentos em nosso processo de decisão de investimento.

Informações Importantes e Divulgações Legais

As informações apresentadas destinam-se a informar exclusivamente sobre as estratégias de investimento e oportunidades identificadas pela Brazen Capital, LLC. Informações adicionais estão disponíveis mediante solicitação. Acredita-se que as informações aqui são confiáveis, mas a Brazen Capital, LLC não justifica sua completude ou precisão. As opiniões e estimativas constituem nosso julgamento e estão sujeitos a alterações sem aviso prévio. O desempenho passado não indica resultados futuros. O material não se destina a uma oferta ou solicitação para a compra ou venda de qualquer instrumento financeiro. Os investimentos e estratégias aqui discutidos podem não ser adequados para todos os investidores; se você tiver alguma dúvida , você deve consultar seus conselheiros. O material não se destina a fornecer, e não deve ser confiado em, consultoria contábil, legal ou fiscal, ou recomendações de investimento. Você deve consultar seu consultor tributário ou jurídico sobre os assuntos aqui discutidos.

Qualquer logotipo da empresa em destaque ou outros logotipos de terceiros são serviços/marcas comerciais de seus respectivos proprietários. Todos os outros conteúdos são propriedade da Brazen Capital 2019, LLC. Todos os direitos reservados. Nenhuma parte deste material pode ser (i) copiada, fotocopiada ou duplicada de qualquer forma por qualquer meio ou (ii) redistribuída sem o consentimento prévio por escrito da Brazen Capital, LLC.

--

Riscos: Investimentos internacionais podem ser mais arriscados do que os investimentos dos EUA devido aos efeitos adversos das taxas de câmbio, diferenças na estrutura de mercado e liquidez, bem como desenvolvimentos específicos de países, regionais e econômicos. Esses riscos são geralmente maiores para investimentos em mercados emergentes. As ações de small cap têm sido geralmente mais voláteis no preço do que as ações de grande capitalização. A abordagem de valor para investir traz o risco de que o mercado não reconheça o valor intrínseco de um título por um longo tempo ou que uma ação julgada desvalorizada possa de fato ser adequadamente precificada. O investimento sustentável pode não ter sucesso em gerar um impacto ambiental e/ou social positivo. Os títulos de renda fixa estão sujeitos ao risco de crédito, risco de liquidez, risco de chamada e risco de taxa de juros. À medida que as taxas de juros sobem, os preços dos títulos geralmente caem. Os investimentos em títulos de alto rendimento envolvem maior risco de volatilidade de preços, iliquidez e inadimplência do que títulos de dívida de maior valor. Em períodos de inflação sem ou baixa, outros tipos de títulos, como títulos do Tesouro dos EUA, podem ter um desempenho melhor do que os Títulos Protegidos pela Inflação do Tesouro. Os investimentos em empréstimos bancários podem, por vezes, tornar-se difíceis de valorizar e altamente ilíquidos; estão sujeitos a riscos de crédito, como o não pagamento de principal ou juros, e riscos de falência e insolvência. A diversificação não pode garantir um lucro ou proteger contra perdas em um mercado em declínio. Os derivativos podem ser mais arriscados ou mais voláteis do que outros tipos de investimentos, pois são geralmente mais sensíveis a mudanças no mercado ou nas condições econômicas; os riscos incluem risco de moeda, risco de alavancagem, risco de liquidez, risco de índice, risco de precificação e risco de contraparte.

Comentários